在小孩的各個年齡階段,扣除稅額會如何變動呢?另外已婚人士的稅額選擇分開、合併申報的差異在哪裡?

除了免稅額、標準/列舉扣除額,如果有養育子女、子女求學階段,都會有不同的扣除項目,也許現階段的稅務上相對單純,但是我們也應該有基本的認知,屆時面對不同人生階段時才不會手忙腳亂,這些屬於「特別扣除額」究竟有哪些?

同場加映:【獨立女子的財商課】繳稅好幾年,還是不懂在繳什麼?一次搞懂幫自己節稅

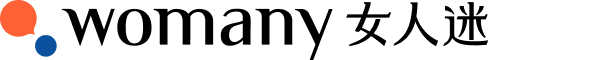

簡單一點來看,因為角色身份多了更多負擔,「特別」幫納稅人先扣掉的,包含有薪資所得、身心障礙、教育學費、幼兒學前以及長照,除了身心障礙扣除額每人 200,000 元。以下讓我們看看各種情況能被扣除的稅額有哪些:

如果你是上班族、受薪階級:薪資所得扣除額,每人上限為 20 萬,在所得稅計算時,就先扣掉 20 萬。

如果家中有年邁長輩:若是符合衛福部認定之長期照顧之身心失能者,聘僱家庭看護或是入住長照機構,就可能具有「長照特別扣除額」的申請資格,每人有 120,000 元額度。

如果是家中有還沒入學的幼兒:幼兒學前特別扣除額每人 120,000 元,假設 A 家裡有一對雙胞胎為學齡前階段,幼兒學前特別扣除額總共就有 120,000×2 =240,000 元。

如果家中有在就讀大專院校以上的小孩:可享有教育學費特別扣除額每人 25,000 元。如果 B 家中有兩個念大學的女兒,就享有 25,000×2= 50,000 元的扣除額度。

圖片|作者提供

同婚今年也適用 關於各種婚姻狀態的報稅

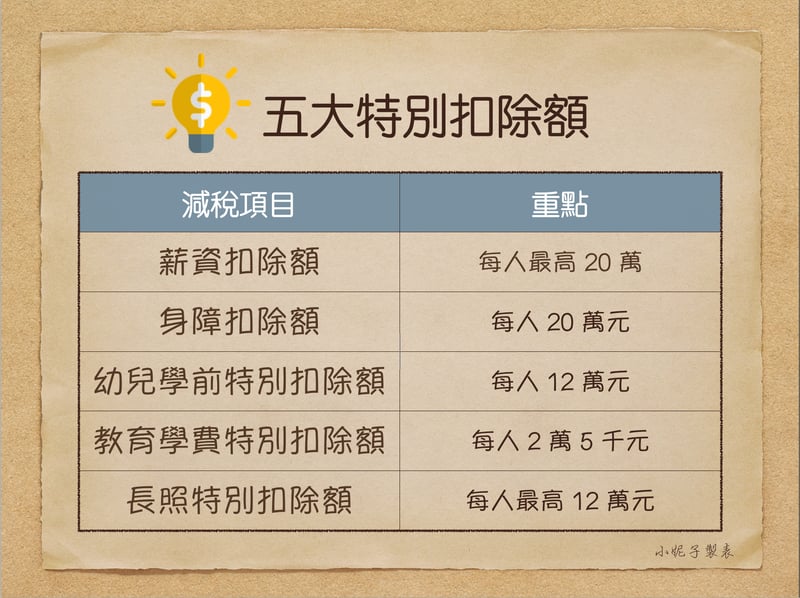

再來,談談婚姻關係中的報稅。

從過去租稅是在懲罰結婚的人,因為合併計稅拉高總體收入,級距也會向上增加,但兩人收入並沒有因為結婚變多,算是制度上的漏洞。因此有婚姻懲罰稅一說,不過在新制改革以後,其實可以選擇分開與合併計稅,在與配偶報稅上更有彈性,某種程度也因資源共享達到節稅。

而在新婚的當年度,二人的綜所稅可以選擇分開或合併申報,假設在 2019 年登記結婚,2020 年申報 2019 年綜所稅時就有選擇彈性。若分開申報,就會和跟往年報稅一樣,如果選擇合併報稅,則二人的標準扣除額合併為 24 萬元,且可以列報扶養岳父、岳母等對方家庭長輩,節稅更有空間。

在年度中結婚或離婚,在辦理當年度綜所稅結算申報時,可選擇分別或合併申報。但要記得結婚年與報稅年的時間,假設在今年二月登記結婚,今年就無法合併申報,因為今年 5 月是申報的還是去年度的綜合所得稅,在去年雙方都來是單身因此今年仍然要分開報稅。

若是分居納稅人及配偶,必須合併申報,除非有遭受家暴、取得保護令等特殊情況。特別注意的是,結婚在第 2 年開始就強制合併申報,不過,就算是合併申報在計稅方式還是可以選擇分開計稅。

納稅人與配偶的「薪資所得」或「各類所得」可以分別計算,全部所得合併計稅、薪資所得分開計稅、各類所得分開計稅,後兩種分開計稅又可再細分成「以夫或妻」分開計稅,共有五種稅金金額,如果所得相差較大,常見的作法是合併計稅,概念就是讓兩人總扣除額降低高所得者。

如果不知道哪個對你們來說有利也不用擔心,輸入電子結算申報繳稅系統就可以知道哪個對雙方來說最有利。

圖片|作者提供

值得一提的是,隨著去年同婚專法上路,同性伴侶可以登記結婚,也代表著今年今年同性伴侶的申報時已經可以合併在一起了,同樣的,是結婚當年度的稅務,還是可分開或合併申報,可以先利用財政部的網站試算,選擇最有利的申報方式。

相關報稅申報書表及軟體說明,已看不到「夫妻」字眼,全面修改為「納稅義務人及配偶」,不論性別組合都一視同仁,在租稅上也彰顯婚姻平權的價值實現。

圖片|來源

談錢報稅不傷感情 取得共識尊重彼此

與友人聊天,前年成為夫妻的他們,在今年也必須合併報稅,不過由於去年剛新婚的他們都是各自申報,如今卻面臨到一個難題,合併申報該不該所得分開計稅,用哪個方式申報對雙方最有利,由於所得差距,如果使用對一方有利的方式申報而合併,究竟該如何拆帳?

這部分每個納稅義務人與配偶可能都有不同的作法,高所得的一方把錢繳了,有些則是由一方給予合併前自己應繳稅額給一方,因為合併而利者負擔剩下的稅額,或是直接將總稅額直接按照雙方的薪資加權平均,不論作法為何,雙方在申報前一定要取得共識,避免一方還未同意下就提交申報,而不要將此視為「談錢傷感情」,共組家庭以後真正傷感情的是沒有事先溝通讓一方感到不受尊重,即便是每年一次的報稅亦是如此。