《一分鐘譯者摘要》

讀完本文,將完全理解到德國真的是歐元區的老大。不只法國難與之抗衡,只要梅克爾同意給西班牙紓困,西國的銀行就能獲得歐洲央行大量現金的挹注。

梅克爾手段高明,操弄著兩面手法:一方面用金援來脅迫歐豬國家進行改革;另一方面歐洲央行的決策權掌握在德國手中,梅克爾能夠精準地掌握資金挹注的時間,也就是說擁有拖到最後一刻才伸出援手的能力。

但是,目前執行「節樽政策」的成本越來越高,有越來越大的聲音希望歐元的銀行體系能夠更加緊密、以及發行「歐元債券」共同分擔債務,幫助歐豬國家度過難關。

但是,德國人民不支持發行歐元債券,認為「個人造業,個人承擔」。德國沒有理由透過「提高」自己的債券殖利率,綜合歐元債券的利率,幫助歐豬國家「降低」借貸成本。

再者,梅克爾知道希臘脫離歐元的嚴重性,她也知道德國在歐元體系當中賺了很多錢。如果希臘真的離開歐元區,對歐元的信心危機會蔓延到什麼程度,沒人說得準。

歐元劇場現在有兩個高潮:一個是6月17日希臘的投票結果,看看是節樽派(右派)獲勝,還是反節樽派(左派)獲勝。另一個是,梅克爾到底願不願意用自己的政治生涯當作賭注(或是說服自己),向德國人推行歐洲債券呢?

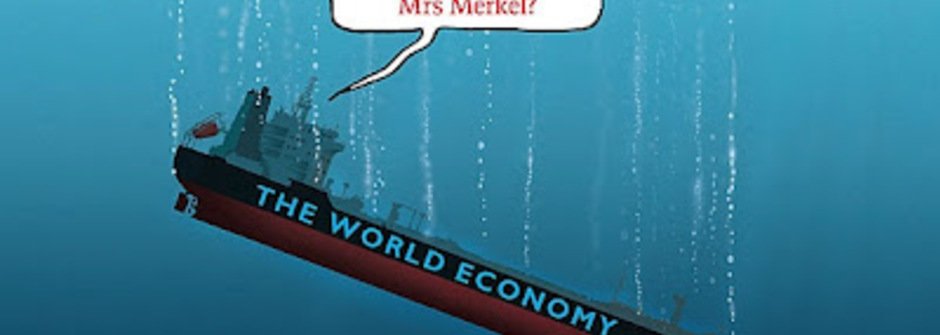

全世界的經濟已經病入膏肓。所有的希望都繫在這位女士身上。

「趕快跳上救生艇!」這是債券市場下給全世界經濟的一道命令。投資人爭先恐後的購買美國、德國的主權債(國家債券),以及其他為數甚少的「安全」經濟體的債券。當人們準備花錢向德國政府購買兩年期的債券、或是願意每年以名目利率低於1.5%的代價借錢給美國政府為期10年,都顯示出人們要不是認為未來的幾年經濟會停滯和緊縮,就是認為大災難即將來臨。無論人們怎麼想,世界的經濟一定發生了毛病。

這個毛病是個綜合症狀,來自於「成長的萎縮」和「金融災難風險的提高」。疲軟的經濟蔓延全球:歐元區周邊國家(歐豬國家)經濟蕭條越來越加重;美國連續三個月的就業率數字不亮眼,暗示美國的經濟復甦可能有問題。就連最大的幾個新興市場也遇到撞牆期:巴西的GDP成長率比日本還要小;印度經濟則是一團亂;甚至連中國經濟成長趨緩的信號也加劇。自金融海嘯以來全球經濟的恢復,一下子就愈到了瓶頸,全世界好似步入了「日本式 [注1]」的經濟停滯。

[注1] 這裡指的是:全球經濟面臨緊縮、利率跌至低點,好像1990年發生在日本的「失落的十年」,經濟成長停滯、消費信心低落,即使日本央行祭出將近「零」的利率,日本民眾還是不願意消費,導致通貨緊縮、市場資金流動不佳。現在全球經濟的場景,頗有過去日本的味道。

當我們把歐元體系崩盤日趨嚴重的危機情形先擺到一邊,日本式的緊縮還看起來不錯。歐盟這個全球最大的經濟體,過去以來一直在銀行破產、違約與蕭條的迴圈裡不停打轉 ─ 歐洲本次的金融海嘯,使得2008年雷曼兄弟破產所造成的混亂顯得渺小。6月17日國會選舉過後,希臘從歐元體系出走的機率、西班牙銀行體系的惡化、與歐元區跨境資本流動的快速瓦解,都會加重本次的災難。這一次的危機,將很難與之抗衡。在2008年的時候,歐洲央行的銀行家和政治人物團結一心,抵抗金融海嘯。今日,政治人物們卻吵得喋喋不休。即使歐洲央行的技術官僚想要有(必須要有)一番作為,也因而陷入巧婦苦於無米之炊的困境。

麻煩來自雅典,但是伯林把局面搞得更糟!!

沒有人想要測試這些可怕的後果到底是什麼。是時候輪到歐洲政治人物嚴正地處理歐元問題。如果他們能提出絕佳的解決方案,尚不能保證能駕駛經濟大船走向正確的航道;但是如果提不出有效的解決之道,經濟海嘯一定會來臨。以某種令人難以想像的程度來說,全世界經濟的命運維繫在德國總理安琪啦‧梅克爾的身上。

其實把所有責任都推給梅克爾女士並不公平。全世界的政治人物也都在扯後腿 ─ 從德里的改革停滯,到華盛頓的兩黨鬥爭導致了致命的雙重惡果:年底的增稅與削減政府開支。另外,在歐洲裡頭,德國從以前就不停地要求政府縮減開支,所以投資人也不會因梅克爾政府的謹慎而感到焦慮,因為她的前任總理早在十年前就極力推行自我約束的經濟政策。真正的問題是對於改革運行不良的國家失去了信心。

但是不要有太多的同情心。從過去的種種好政策也解決不了目前的危機:如果歐元崩潰,德國將會面臨巨大的困境。本周德國的幾個銀行被降評等就是一項預兆。更嚴重的是,歐豬五國與其他債務國所犯不容質疑的錯誤,與過去3年來歐洲債權國(尤指德、法)所犯的小錯,像滾雪球般越滾越大。過度聚焦在節樽預算的政策;歐債救援行動的不完備;拒絕歐元區財政與銀行體系的整合,等於斷絕了歐元單一貨幣存活的道路:這些就是歐元為何如此接近危機的原因了。加上,自從德國早已堅決地採取緊縮的財政立場以來,大部分的責難都落在伯林的肩上。

請硬起來吧!!

在德國境外,有一股共識推促梅克爾女士必須要保護歐元單一貨幣體系。這個聲浪包含要求政策主軸能夠從「節樽消費」轉向到「刺激成長」;成就歐元銀行系統聯盟(讓歐元區的存戶獲得保障、銀行間相互監督與聯結,這一切意味著能給予正面臨危機的銀行重新注入資金與協助);接納有限度的債務共同分擔,創造出安全的共同資產(意即發行歐元債券),讓歐豬國家有空間能夠逐漸地降低負債。這些都是華盛頓、北京、倫敦和大多數歐元區首都的心聲。但是,為何不曾有狡詐的歐陸政治人物跳進來採取動作呢?

梅克爾對此批評,直指歐洲領袖是怯懦的 ─ 大多數的批評是有道理的。梅克爾女士未曾正面地向德國人說明,到底要在令人厭煩的主意(救援歐豬國家),和前途堪憂的現實(歐元體系崩潰)兩者之間做何種選擇。有一個理由可以說明為何那麼多的德國人反對債務共享,因為他們(錯誤地)認為歐元體系可以不依賴歐元債券而生存。然而,梅克爾女士也有著聰明的兩面手法,她相信兩件事:第一,她致力要求節樽預算並拒絕援助歐豬國家,這是唯一能為歐洲帶來改革的手段。第二,如果災難真的降臨,德國也能迅速地解救危機。

梅克爾的第一場賭局還算得上是有所斬獲的,特別是義大利總理西爾維奧‧貝魯斯柯尼(Silvio Berlusconi)下台後,這波改革的浪潮蔓延到整個南歐,是近期難以想像的成果。改革的成本一下子就增加太快了,讓過度的緊縮弄巧成拙,反而導致這次的經濟蕭條。隨著政治界的極端表現(暗指希臘左派),整個歐洲的債務負擔正在增加。說不清楚的解決方法導致了政治的不確定性,不只正在消磨投資人的信心,同時也增加了歐元災難的風險。

以德國的想法,認為可以在最後一秒出手救援整個歐債危機:舉例,透過歐洲央行(ECB)向歐豬國挹注大量資金,其實這樣的做法是危險的。即使像梅克爾這般大膽的政治人物,也無法阻擋到時西班牙銀行擠兌的風潮 [注2]。如果希臘被宣判出局,沒錯,德國群眾屆時會更加深「害群之馬因受罰」的信念;但是,如同本周刊之前所論述過的:讓「希臘滾蛋」不僅是造成希臘社會的大震盪,也會讓危機蔓延整個歐洲。整個危機過程中,梅克爾女士一直以來拒絕下重手、迫使市場屈服,不願意仿效2008年美國採取「不良資產救助計畫(Troubled Asset Relief Program,TARP [注3])」。

[注2]梅克爾很有自信能夠在危機的前一刻,讓歐洲央行挹注大量資金給西班牙。這樣的操作是高風險的,如果在德國出手的前一刻,西班牙人民因為恐懼而出現大量的銀行「擠兌」,這樣的結果不是梅克爾女士的個人「勇氣」就可以抵擋得了的。

[注3]為了解救雷曼兄弟破產引發的連鎖反應,美國前總統小布希於2008年10月3日簽暑不良資產援助計畫(TARP),原定金額為3000億美金,最後追加到7000億美金。

總而言之,梅克爾的策略即使已經釋放出了一些小利,但是最終付出的代價將讓整個策略走向毀滅之路。她至少必須在6月28日歐盟高峰會的時候,為歐元單一體系提出一個明確的計畫。如果希臘選舉結果造成了混亂的局勢,甚至要提前布局。現在必須要立即消除各方對於「德國承諾救助歐元體系」的疑慮,德國目前可以做的事包含立即「支付」歐盟組織更加團結的頭期款,也就是給予歐元債券的承諾,以求挹注資金給西班牙的銀行。

答應「歐元債券」可能會讓梅克爾有著失去德國人支持的風險。然而不要忘記,收益越大,風險也越大。一旦德國清楚地承諾歐元機構更進一步地整合,歐洲央行將有更多的空間能夠實行強硬的行動 ─ 包含購買更多的主權債券與提供歐洲銀行更強大的後盾。隨著災難的恐懼消除,投資人信心得恢復將從惡性循環變成良性循環。

世界經濟還必須要與各地政府笨拙的政策相對抗,並緩慢地成長。但是,我們可以把世界經濟從危險邊緣拉回來。梅克爾女士,全靠你怎麼處理了。

三分鐘了解世界經濟

更詳細的圖文內容〉〉幣圖誌

原文來源:來源

更多經濟學人編譯資料〉〉經濟學人 in womany.net